Aktien – Das MEGA-Fat-Tail-Risk?

“Finanzen ohne Fachchinesisch”

– der Unterstützer-Newsletter –

3. Dezember 2020

Liebe Unterstützerinnen,

liebe Unterstützer,

wissen Sie, was ein “Fat-Tail-Risk” ist?

Die Finanzwissenschaft schreibt dazu Folgendes:

“Ausreisser über den Rand der Normalverteilung. Diese dient zur Beschreibung und Prognose von Finanzmarktdaten wie Aktienkursen und Renditen und geht davon aus, dass aussergewöhnlich grosse Gewinne und Verluste sehr selten auftreten. In der Anlagepraxis sind Extremereignisse aber nicht so selten und können für Investoren entscheidend sein.”

Auf Deutsch: “Wenn etwas unerwartet schief geht und Sie sind dabei – dumm gelaufen.” Oder: “Das dicke Ende kommt zum Schluss.”

Ein Beispiel aus nicht allzu langer Vergangenheit: Offene Immobilienfonds!

Viele Jahrzehnte galt dieses “Betongold des kleinen Mannes” als absolut sichere Geldanlage. Zwischen 3 und 5 Prozent wurden je nach Fonds jedes Jahr an die Anleger ausgezahlt – die Wertentwicklung war stabil und durch Immobilienvermögen unterlegt. Das ließ Anleger ruhig schlafen.

Nach der Pleite der US-Investmentbank Lehman Brothers im Jahr 2008 hatten nun viele Menschen Angst um ihr Geld und zogen riesige Beträge aus solchen Fonds ab. Diese konnten die Immobilien nicht so schnell verkaufen, wie sie das Geld auszahlen sollten. Viele Fonds mussten daher schließen. Anleger kamen nicht mehr an ihr Geld. Ein bis dahin nie dagewesener Vorgang – ein Fat Tail!

In der Folge wurden einige Fonds sogar aufgelöst. Die Immobilien konnten dabei oft nur mit Abschlägen verkauft werden – mit den entsprechenden Einbußen für die Anleger.

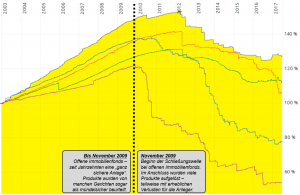

Ein Vergleich der Wertentwicklung einiger betroffener Produkte zeigt den Wendepunkt deutlich:

Man sieht aus der Grafik ebenso: Auch eine Streuung auf mehrere Offene Immobilienfonds half nicht, da nahezu die komplette Anlageklasse betroffen war.

Hier ein Artikel aus dieser Zeit:

Offene Immobilienfonds fallen wie Dominosteine

Einzig bei den Produkten von einigen großen Instituten griffen die jeweiligen Muttergesellschaften unterstützend ein, damit deren Produkte geöffnet bleiben konnten. Eine Aufgabe, die die Zentralbanken heute bei den Aktienmärkten übernehmen. Lesen Sie dazu bitte die Newsletter-Ausgabe Wirtschaft runter, Börse rauf – Wie das? *** BASISWISSEN ***.

Wohl dem also, der nicht NUR in Offene Immobilienfonds investiert hatte, sondern auch noch in andere Anlageklassen. So war es zumindest möglich, die Verluste aus den Offenen Immobilienfonds mit den Erträgen anderer Anlagen auszugleichen.

Und wie ist die Situation heute?

Der “Klassiker” für konservative, sicherheitsorientierte Anlagen waren damals Zinsanlagen wie Sparbriefe und Anleihen. Die Verzinsung solcher Anlagen pendelt seit 2015 allerdings um die Nulllinie, wie die Grafik zeigt – nicht besonders attraktiv:

Das Geldsystem hat diese Anlageklasse also weitgehend hinausgekegelt. Wie das Nullzinsniveau mit dem Geldsystem zusammenhängt, beschreibe ich in dieser Newsletter-Ausgabe: Deutsche Lebensversicherungen – Was sind Garantien wert?

Okay … keine Offenen Immobilienfonds mehr, keine Zinsanlagen mehr … was ist nun die Konsequenz?

Ich sage es Ihnen: Mangels Alternativen stürzt sich heute alles auf die Aktie!

Nach meiner Beobachtung kommt die Risikobetrachtung dabei allerdings oft zu kurz. So werden Anleger häufig mit Scheinargumenten wie niedrigen Kosten verwirrt, anstatt ihnen die richtigen Fragen zu stellen. Diese könnten zum Beispiel lauten: “Wie ist das denn, wenn im nächsten Jahr von deinen 100.000 € nur noch 50.000 € übrig sind? Bist du dann noch entspannt und hättest einen gesunden Schlaf?”

Ich denke, diese Frage dürfte so manchen Anleger ins Grübeln bringen. Und meine These zu der Sache mit den Kosten: Selbst wenn dieser Anleger die 50.000 € Verlust mit einer extrem niedrigen Kostenquote eingefahren hat, dürfte ihm das wohl nur ein schwacher Trost sein.

Hinzu kommt ein weiteres Phänomen, das ich dieser Tage beobachte: Die Finanzindustrie wird erfinderisch, um Sicherheit zu suggerieren – zum Beispiel durch “Zertifikate mit Risikopuffer”. Hier ein konkretes Beispiel – ein “Express-Zertifikat VarioZins Spezial 11/2024 bezogen auf den EURO STOXX 50®”.

Die Chance: Eine jährliche Verzinsung in Höhe von 1/1000 des EURO STOXX 50®, derzeit ca. 3,5 % pro Jahr

Das Risiko: Das einer direkten Anlage im EURO STOXX 50®-Aktienindex

“Risikopuffer”: ca. 40 %

Anmerkung 1: Das Informationsblatt zu diesem Zertifikat ist deutlich umfangreicher als die gerade genannten drei Hauptmerkmale. Es bietet somit weitreichendes weiteres “Verwirrungspotential”.

Anmerkung 2: Mal angenommen, Sie hätten dieses Zertifikat tatsächllich verstanden … dann klingt das vielleicht tatsächlich zunächst einmal ganz interessant. Ganz nüchtern betrachtet ist es aber in etwa vergleichbar mit einer Feuerversicherung für Zimmerbrände. Brennt das ganze Haus, zahlt die Versicherung nichts. Würden Sie so etwas abschließen?

Hier ein Beispielszenario für das genannte Zertifikat:

Steigt der EURO STOXX 50® bis November 2024 um 70 %, wird der Anleger mit einer vergleichsweise überschaubaren Verzinsung abgespeist – fällt der EURO STOXX 50® um 70 %, ist der Anleger voll mit dabei – 70 % seiner Kohle ist weg! Eine ausgewogene Verteilung von Chancen und Risiken sieht für mich anders aus.

Was das für die Kursentwicklung eines solchen Zertifikates bedeutet, sehen Sie hier:

Von dem über 10%-igen Anstieg des EURO STOXX 50® (blau) in den ersten Monaten nach Auflage profitierte das Zertifikat (orange) nur minimalst.

Kaum brach der EURO STOXX 50® im Frühjahr 2020 jedoch massiv ein und raste auf seine “Risikopufferschwelle” (grün) zu, tauchte das Zertifikat im Gleichschritt hinterher. Und das zu einem Zeitpunkt, zu dem wahrscheinlich alle anderen aktienorientierten Anlagen des Anlegers ebenso “auf der Straße nach Süden” waren.

Nur dank der kräftigen Unterstützung der Zentralbanken hat der “Risikopuffer” gehalten – und das war dann ja eher zufällig. Ich verweise hier nochmals auf die Newsletter-Ausgabe Wirtschaft runter, Börse rauf – Wie das? *** BASISWISSEN ***.

Natürlich kann man nun anfangen zu beten, dass der “Risikopuffer” auch zukünftig halten möge. Das ist allerdings keine von mir empfohlene Anlagestrategie.

Eine ähnliche Situation kenne ich aus dem Jahr 2008, als während der Lehman-Krise viele Anleger in “Bonus-Zertifikate” investiert waren. Diese waren ebenso mit einem “Risikopuffer” versehen. Damals lösten sich diese “Risikopuffer” allerdings reihenweise in Luft auf, als die Börsen in der Lehman-Krise gen Süden rauschten – aus den gerade beschriebenen Gründen. Das Resultat waren katastrophale Anlageergebnisse und frustrierte Anleger.

Im Vergleich zu 2008 gehe ich heute allerdings davon aus, dass der Depotanteil an solchen oder ähnlichen Konstrukten bei vielen Anlegern noch höher sein dürfte als damals – mangels der oben beschriebenen Alternativen bei den Zinsanlagen.

Aus diesem Grund kam es auch zur Überschrift dieser Newsletter-Ausgabe:

Aktien – Das MEGA-Fat-Tail-Risk?

Denn ich gehe davon aus: Wenn es das nächste Mal kracht am Aktienmarkt, dann wird es für viele Anleger echt bitter …

Daher meine dringende Empfehlung: Achten Sie bei Ihren aktienorientierten Anlagen auf das Risikomanagement!

Zwei gut geeignete Instrumente dazu sind die Stop-Loss-Order oder – noch etwas cleverer – die Trailing-Stop-Loss-Order – wobei auch hier einige “Tücken” zu beachten sind.

Neben dem monetären hat die Beschäftigung mit solchen Absicherungsinstrumenten auch noch einen psychologischen Nutzen:

- Sie beschäftigen sich mit Ihrer grundsätzlichen Bereitschaft, Verluste aushalten zu wollen. Von Verlusten zu hören oder Verluste zu erleben sind nämlich zwei komplett verschiedene Stiefel!

- Sie beschäftigen sich mit einem Verkaufsszenario für Ihre Anlagen – auch bei Verlusten – und automatisieren gleichzeitig den Prozess.

Man muss sich in dieser Sache nämlich auch ein bisschen selbst überlisten, denn der Mensch ist zum kosequenten Handeln bei Aktienanlagen mental nicht geschaffen!

Dazu hier ein kleiner Ausflug in die Bösenpsychologie:

Mehr zum Thema in den nächsten Ausgaben.

Sie wünschen sich eine Beratung zu diesem Thema?

Passende Ansprechpartner finden Sie in meinem

Berater-Netzwerk

******

Sie finden meinen Newsletter interessant?

Dann leiten Sie ihn bitte weiter!

Diese Informationen betreffen JEDEN!

Danke!

“Finanzen ohne Fachchinesisch” abonnieren Sie hier – natürlich kostenfrei:

“Finanzen ohne Fachchinesisch”